作者:Jeff

2021年,全球汽车行业终于从2020年前所未有的暴跌中恢复元气,从最初的的慌乱与停摆中逐渐回归秩序。数据显示,2021年全球汽车产量同比微增3.4%至约7710万辆。

作为汽车产业的核心组成部分,全球各大零部件制造商也同样正在从2020年的阵痛中重新站起来,根据已经发布的2021年财报数据看,涨势显著,盈利状况大为改观。

GPLP犀牛财经根据全球各家汽车零部件制造商2021年的营收情况,整理出十强榜单,一起来看看这些汽车零部件巨头们是如何在疫情、缺芯和供应链危机的夹击之下完成突围的。

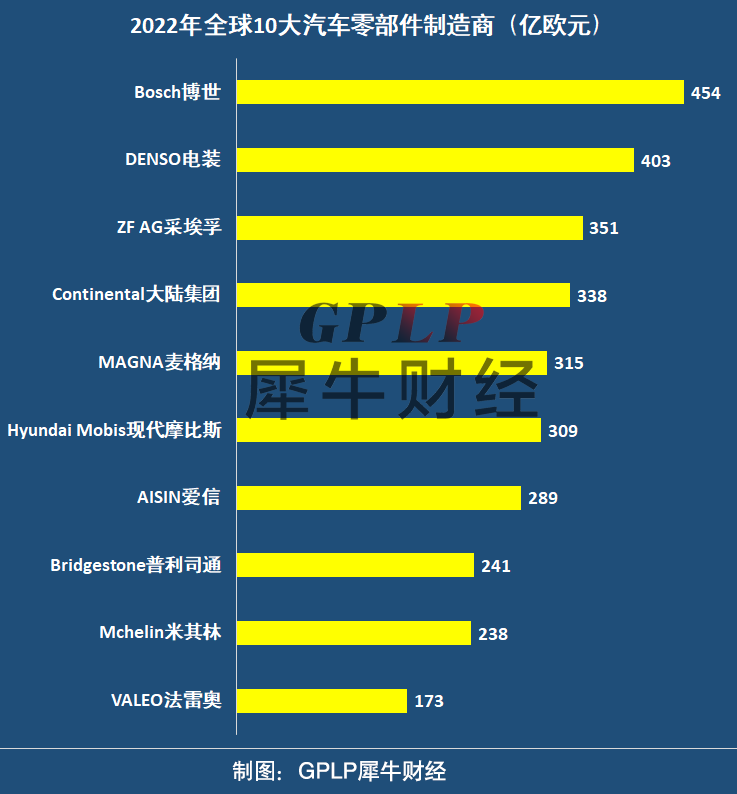

2022年全球10大汽车零部件制造商(注:榜单金额以欧元计算,其中欧元兑美金汇率为1: 1.15; 欧元兑日元1: 130.6;欧元兑韩币1: 1348。)

从排名看,变化最大的是大陆集团,由于完成了对动力总成业务(纬湃科技)的剥离,销售额迅速下降,排名从全球第二直接滑落到第四名,被电装和采埃孚超越。

从销售业绩看,10大汽车零部件制造商全部实现了不同程度地上涨,其中上涨速度最快的是普利司通,涨幅高达20%,紧随其后的是采埃孚(17.5%)、米其林(16.3%)、现代摩比斯(13.9%)、麦格纳(11%)。

No.1 Robert Bosch 罗伯特·博世

2021年是沃尔克马尔·邓纳尔(Volkmar Denner)博士在博世首席执行官任上的最后一年,在邓纳尔博士的带领下,博世全年销售额同比增长了10%,达到了788亿欧元,息税前利润率为4.1%,比2020年增加了1.6个百分点。其中汽车事业部销售额为454亿欧元,同比增长7.5%。

当下,博世汽车事业部主攻方向是芯片、电驱动和汽车软件。博世在车用传感器芯片市场占有率位列全球第一,高达22%,2022年计划投入4亿欧元对德国和马来西亚工厂进行扩建,进一步增加芯片产能。电驱动方面每年都有重金投入研发,不断提升电驱系统、燃料电池系统等产品的竞争力。汽车软件方面博世正在进行大规模人才招募,截至2021年底,从事软件开发的员工数量高达38000人,大约占公司研发总人数的一半。

No.2 DENSO 电装

电装是日本最大的汽车零件制造商,在社长有馬浩二(Koji Arima)的带领下,2021年完成了403亿欧元(5.2亿日元)的销售业绩,同比增长7.1%,税前营业利润率为7.4%,同比增长7.6%。

为顺应汽车行业发展大势,电装也在全面向电动化和无人驾驶领域转型。电装集团电动化事业部持续提升电驱动、电机和电池包PACK等产品的竞争力,在2021年取得了1.1万亿日元的销售业绩,同比大涨22.6%。

在无人驾驶领域为了缩小与博世、大陆集团等竞争对手的差距,电装积极展开国际合作。目前,激光雷达、毫米波雷达、摄像头、自动驾驶控制器等产品受到了主机厂的广泛认可。

另外电装也在加速对半导体设计与制造领域的布局,先后增持瑞萨股份、注资英飞凌,以保障供应链的安全与稳定。

No.3 ZF Friedrichshafen AG 采埃孚

在沃尔夫-亨宁·谢德(Wolf-Henning Scheider)的带领下,采埃孚在2021年取得了突飞猛进的增长,全年销售额383亿欧元,同比增长17.5%;调整后息税前利润19.1亿欧元,同比增长82.4%。

采埃孚销售额的增长主要得益于将收购来的美国商用车制动系统供应商威伯科的全年销售额(28亿欧元)计入报表。尽管2021年全球商用车市场低迷,但是采埃孚商用车业务确实逆势增长,全年商用车(含威伯科)领域销售额高达70亿欧元,同比增幅近20%。此外,电驱动动力总成事业部和电子及自动驾驶事业部同样表现不俗,分别取得了19.4%和18%的销售增幅。

2022年是沃尔夫-亨宁·谢德在采埃孚的最后一年,2023年将彻底离开汽车行业转向新的领域。采埃孚乐观预计2022年销售额将突破400亿欧元,届时完全可以和世界排名第二的电装掰一掰手腕。

No.4 Continental 德国大陆集团

2020年11月,德国大陆集团监事会任命Nikolai Setzer担任执行董事会主席职位,接替了由于健康原因离职的Elmar Degenhart博士。Nikolai Setzer担负着带领德国大陆集团完成转型走出低谷的重任,在其CEO任上的第一个完整年,交出了一份还算不错的成绩单:销售额338亿欧元,同比增长6%;息税前利润率提升到5.5%,实现扭亏。

但美中不足的是,汽车事业部旗下自动驾驶及安全业务和车联网及信息两个板块拖了后腿,连续3年深陷亏损状态,销售额分别同比减少了1.2亿欧元和微增0.3亿欧元。

成功剥离动力总成之后,德国大陆集团实现了董事会关于利润提升的目标。最新消息称,德国大陆集团还将继续进行业务分拆,有可能一分为四各自独立运营。按照这样的路子发展下去,反超采埃孚几无可能。

No.5 Magna 麦格纳

Magna 麦格纳主营车身零部件、座椅、动力总成等产品,是北美最大汽车零部件制造商,在印度裔CEO Swamy Kotagiri的带领下,2021年录得了315亿欧元(362亿美元)的销售额,同比上涨11%;调整后息税前利润率为5.7%,比2020年提高了0.6个百分点。

近几年,麦格纳将工作重点放在发展无人驾驶业务和电驱动。2021年,麦格纳ADAS业务销售额约为7亿美元,与大陆集团、法雷奥差距明显。电驱动业务销售额约为2.75亿美元,在行业内很难做到领先。根据麦格纳的计划,到2023年ADAS业务和电驱动业务的销售额要分别提升至11亿美元、20亿美元。

No.6 Hyundai MOBIS 现代摩比斯

背靠现代、起亚两棵大树,是现代摩比斯可以在汽车零部件领域始终保持领先的基础,其经营范围也基本实现了对汽车核心零部件的无死角覆盖。2021年现代汽车集团以666.8万辆的销量成为全球第三大汽车销售商,现代摩比斯也借势在新社长曹诚焕的带领下取得了优异成绩:销售额309亿欧元(42万亿韩元),同比增长14%;营业利润率4.9%,与2020年持平。

虽然销售额上涨明显,但是在全球最大的单一汽车市场——中国,现代摩比斯和现代/起亚一样正在日渐凋零,2021年北京现代传出“卖厂”传闻同时,现代摩比斯也传出将要关停部分发动机制造工厂。

No.7 AISIN 爱信集团

吉田守孝在2021年中接替伊势清贵开始领导爱信集团,在其带领之下,爱信集团汽车相关业务在2021年完成了289亿欧(3.8万亿日元)的销售收入,同比增长4.1%;税前营业利润率较2020年提升了6.1个百分点,达到了7%。

这家日本传统汽车变速器制造商正在大踏步向电动化转型。目前已累计生产驱动电机1000万台,先后在中国、日本和北美建立起4条电驱动系统专用生产线,年产能将达450万台(套)。未来两年内,爱信集团计划将1500名员工内部转型至电驱动事业部。未来5年内,还将继续投入2700亿日元(约20亿欧元)研发电动技术。

No.8 Bridgestone 普利司通

尽管剥离了凡士通建筑产品公司等相关的非轮胎业务,日本轮胎制造商普利司通还是在2021年完成了销售额和利润的双增长。数据显示,2021年普利司通营业收入为241亿欧元(3.2万亿日元),同比增长20%,营业利润和净利润均翻倍增长彻底实现扭亏。

2021年普利司通开始聚焦主业,剥离一些非轮胎业务板块。受益于欧美等国家疫情后的经济复苏,以及轮胎价格的持续上涨,普利司通的轮胎业务板块增长显著,这比较有利于和老对手米其林竞争全球第一轮胎制造商的宝座。

No.9 Michelin 米其林

经历了2020年的至暗时刻,法国轮胎制造商米其林终于在2021年迎来翻身,销售额238亿欧元,同比增长16.3%;分部营业利润30亿欧元,同比增长57.9%;分部营业利润率高达12.5%。米其林2021年轮胎销量同比增长11.8%,乘用车轮胎、商用车轮胎以及特种轮胎三大业务板块业绩实现全增长。

2021年,由于排名规则的变化,米其林在全球轮胎75强排名中力压普利司通拿到头名,伴随着普利司通在轮胎业务方面的集中发力,2022年全球第一轮胎制造商的头衔将花落谁家,非常值得期待。

No.10 VAELO 法雷奥

法国汽车零部件巨头法雷奥在电驱动(+法雷奥西门子)、雨刮系统、车灯照明系统、热管理系统领域均处于全球领先地位,在自动驾驶领域也颇有建树,雷达、摄像头和系统也是应有尽有。2021年法雷奥集团完成销售额为173亿欧元,同比增长5%;营业利润率为2.6%,较2020年提升6.6%。

鉴于公司良好的发展前景,2022年1月新上任的首席执行官Christophe Périllat为法雷奥定下了非常具有挑战性的中远期目标:2025年销售额和息税前利润率分别达到275亿欧元、6.5%,2030年销售额达到400亿欧元。

李尔集团(LEAR)与佛吉亚(Faurecia)

除了以上排名TOP10的汽车零部件制造商之外,还有比较知名的李尔集团(LEAR)和佛吉亚(Faurecia)也在2021年实现了销售额和利润双增长。

美国汽车座椅及电子系统制造商李尔集团2021年完成了167亿欧元的销售额,同比增长13%;调整后营业利润率为4.3%,比2020年提高了0.7个百分点;座椅业务继续压制安道拓(原江森座椅),市占率从23%增至25%,位居全球第一。

法国汽车座椅、内饰及排气系统制造商佛吉亚集团2021年销售额为156亿欧元,同比增长8.1%;营业利润率为5.5%,较2020年提高了2.6个百分点。

2021年成功收购德国照明与汽车电子巨头——海拉集团后,业内普遍认为佛吉亚将实现真正意义的转型,并将带来销售额的猛涨。根据弗吉亚的目标,2025年销售额将达到330亿欧元,营业利润达到28亿欧元。